1.指数报告背景简介

在充分考虑银行理财市场收益-风险特性的基础上,普益标准适当借鉴了债券和股票指数的算法,构建了全新的银行理财市场指数。整个指数体系涵盖价格指数、财富指数、风险指数三大维度,并以月度频率发布。

其中,

价格指数旨在反映银行理财产品收益率的波动;

财富指数着力揭示投资者投资于银行理财产品,在一段时间内所能获取的收益;

风险指数则力图客观地刻画银行理财市场的整体风险。

2.3月市场综述

银行理财违约风险上扬,价格指数持续上涨趋势或难以为继

3月,市场流动性大幅收紧,资金供需呈现紧平衡的局面,导致银行理财市场指数出现了明显的上涨。其中,银行理财价格指数小幅上升1.79点至74.02点,延续了2017年以来的向上表现。不过,在3月银行理财价格指数向上的同时,产品的风险也迅速积聚,主要是由于产品收益上涨幅度远超资产收益,促使违约概率高升,风险指数已达97.29点,不过预计在第二季度,随着市场流动性的缓释,风险指数也将随之下跌。另外,从投资者财富积累的角度来看,投资理财产品的收益呈现平稳上升表现,3月指数稳步上行至115.78点,能较好的帮助投资者达成资产保值的目标。

资本市场方面,随着美联储3月中旬的加息,中国及美国的10年期国债均呈现了逐步回落的态势。股票市场在1-2月出现上涨表现后,受国内宏观流动性的边际趋紧影响,整体呈现出宽幅震荡格局,预计该局式在4月仍将持续。大宗商品BCI指数则在经历8连阳后,在本月出现了幅度较大的下跌。虽然三月是传统的供需旺季,但利好预期已被提前消化,同时流动性收紧的影响在美联储加息后被放大,因此连近期较为强势的铁矿石期货也出现了大幅下跌的情形。

宏观经济方面,3月财新制造业及服务业PMI纷纷回落,其中制造业指数下滑0.5个百分点至51.8,而服务业指数则下滑0.4个百分点至52.2。综合来看,制造业与服务业PMI仍然维持在50的荣枯线上方,反映出中国经济仍然呈现扩张趋势。另一方面官方制造业PMI则连续8个月站在枯荣线上方,且在3月升至近3年来的高点,显示出中国经济的回升势头。虽然官方及财新PMI在3月展现了背离表现,但均处于枯荣线上方,预示2季度中国经济缓步回升的大趋势没有改变。

监管政策层面,2017年3月,中国人民银行行长周小川在十二届全国人大五次会议的记者会上对2月曝光的统一监管文件做出了一定的解释,明确了“一行三会一局”在统一监管方面已达成初步共识,会增强对市场总体的观察与风险把握,同时未来会随着市场的变化逐步调整监管条例。结合同月银监会主席郭树清对于期限错配及杠杆投资的要求,今年银行理财业务或将迎来较大的变化。3月底,委外定制基金正式迎来了《机构监管情况通报》,其中最受关注的一条是:“单一持有人占比不可超过50%。”基于该条款,基金公司开展相关业务需要找两笔以上的资金拼单,这在实际操作中难度较大,必将对委外基金的发展形成资源获取方面的限制。

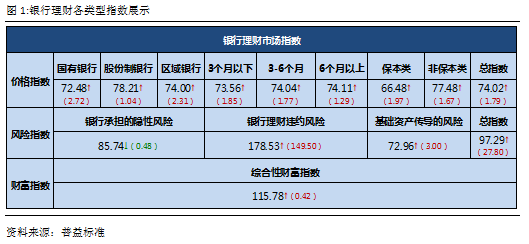

3.银行理财各类型指数展示

2017年3月,银行理财市场指数整体呈现上扬趋势。价格指数上涨1.79点至74.02点,且各子维度涨势相仿。在3月中,全国的风险指数上升幅度较为明显,环比上涨27.80点至97.29点。整体来看全国银行理财风险指数仍处于100点以下,表明风险仍处于相对较低的水平,但从局部地区来看,已有部分地区风险指数大幅上升,风险偏高。考虑到风险飙升的因素多为短期因素,因此4月该指数或将回落。全国财富指数在本月保持了持续向上的趋势且涨势较为平稳,能够帮助投资者达到资产保值的目的。

4.银行理财价格指数

银行理财产品的价格指数反映了产品收益率的涨跌情况,我们可从整体表现及分类指数来对地区银行理财产品收益变化进行分析。

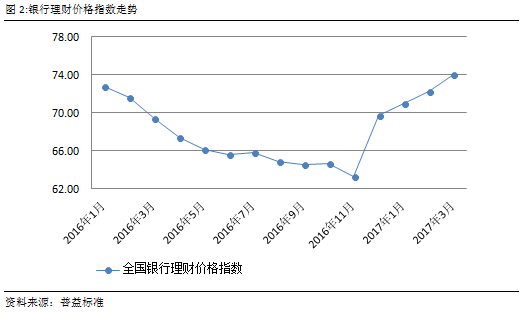

银行理财价格指数走势

全国银行理财价格指数在3月继续维持了向上表现,环比上升2.48%,至74.02点。从2017年的表现来看,银行理财价格指数维持了较为稳定的向上表现,各月上涨幅度接近,且3月涨幅有放大态势,反映出当前银行理财产品收益有较强的竞争力,投资者可择机购入。目前,监管层对市场流动性持中信偏紧态度使得资金面大幅收紧,资金供需紧平衡局面已现。不过,3月底至4月初时,该情况已有明显好转。预计随着考核结束,整体流动性将有所宽松,理财产品价格指数在4月或将小幅回调。

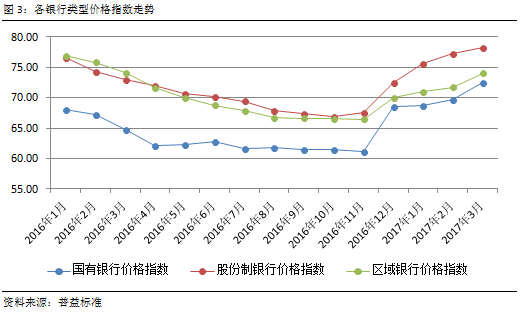

各类型价格指数走势

除整体价格指数外,还可以从银行类型、期限类型、收益类型三个方面观察各类型价格指数的走势,有利于投资者根据自身实际情况选择合适的产品。

在3月中,各银行类型价格指数仍然呈现上涨趋势,但走势各有不同。其中股份制银行维持了较为稳定的涨势,环比上涨1.35%至78.21,较2月涨幅略有收窄;国有银行及区域银行则出现了上涨幅度放大的表现。其中国有银行上涨3.90%突破70点关卡,但由于国有银行在2017年初价格指数有所回落,因此从一季度来看,国有银行价格指数涨幅不如股份制银行和区域银行;全国范围的区域银行在3月涨幅与国有银行趋近,环比上涨了3.22%至74.00。各类型银行价格指数在3月持续上涨的主要原因与大量资金回笼、债券发行规模增长、监管考核临近等多方面因素共同造成的流动性收紧有紧密关系。不过随着MPA考核结束,4月市场流动性紧张将逐步缓解,预计4月下旬各类银行理财产品收益会有一定回落。

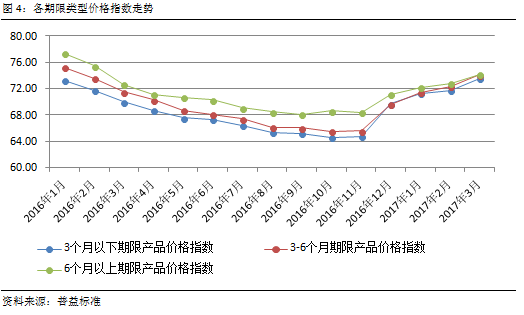

从期限上看,各类期限产品价格指数差异不大,且与部分地区的价格指数不同,从全国范围来看,期限倒挂的表现并没有想象中的严重,但中短期限产品的强势表现仍然引人注目。其中3个月以下产品的价格指数自2016年11月开始便表现强势,本月环比上涨2.58%并突破72点并超过2016年1月水平;3-6个月产品上涨幅度同样强劲,环比上涨2.44%达74.04。相比较中短期限产品收益的节节攀升,6个月以上期限的产品价格指数上涨幅度略弱,环比仅上升1.78%至74.11。中短期限产品收益的上浮与季末考核等短期因素叠加有较大关系,预计4月流动性稍显宽松后,短期理财收益将有所回落,产品收益倒挂的情况也会有明显改善。

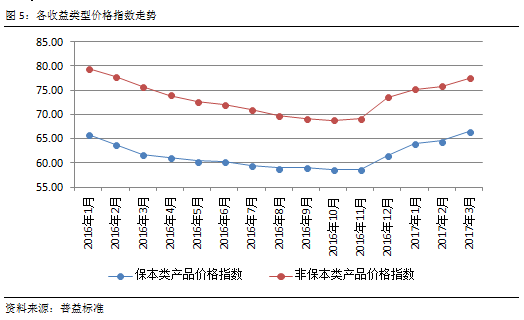

2017年,全国范围内保本与非保本理财产品价格指数走势相仿,在3月非保本理财产品环比上涨2.21%至77.48;保本理财产品环比上涨3.06%至66.48。虽然保本理财产品收益呈现了更强的上涨趋势,但基于近期监管的要求,未来保本理财产品或将成为历史,投资者应逐步调整投资理念,增大对非保本理财产品的关注。

5.银行理财风险指数

银行理财风险指数走势

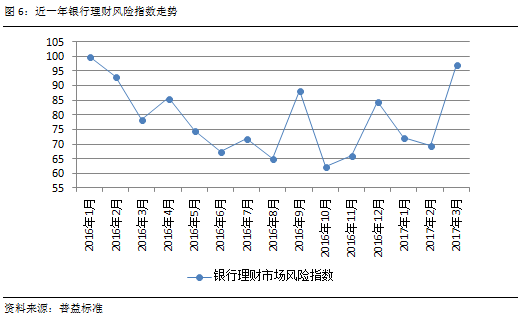

银行理财风险指数是由目标银行承担的隐形风险、产品的违约风险以及投资于基础资产传递的风险三类风险加权所得,主要反映了银行理财市场的整体风险状况。该指数越大说明对应市场的风险也越高,反之则风险越低。

2017年3月,银行理财市场风险指数出现了飙升,从2月的69.50点上涨至97.29点,较2016年同期大幅上涨。银行理财市场风险指数的大幅上涨与近期市场流动性收紧后,商业银行被迫提升产品收益吸收资金有较大关系。在基础资产收益没有明显改善的情况下,大幅提升了产品收益即增加了银行所承担的产品违约的风险,因此银行理财市场风险指数迅速上升。不过对于投资者而言,在刚性兑付的未打破前,该风险不会转嫁给投资者,因此对于投资者而言投资银行理财产品仍然是资产保值的较优选择。

银行理财各类风险展示

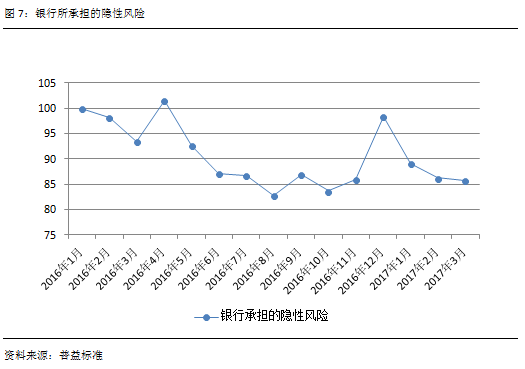

银行承担的隐性风险主要是指刚性兑付前提下银行为理财产品预期收益率提供的隐性背书所带来的风险。从近一年的数据可见,银行承担的隐性风险持续下降,但也出现了部分异常值。

银行承担的隐性风险在2017年1季度有明显回落,全国范围的表现与区域的表现差异较为明显,主要原因为全国性银行已经开始逐步转型,净值型产品增多,因此银行整体承担的隐性风险变随之降低。至3月为止,银行承担的隐性风险指数为85.74环比下滑0.56%。

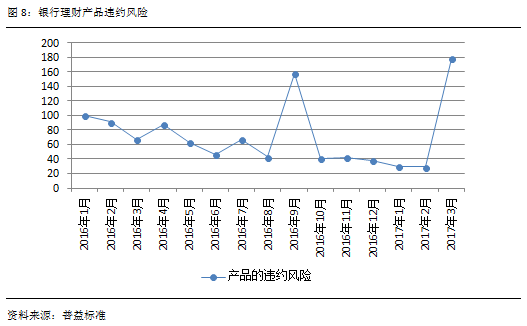

产品违约风险指的是银行理财产品到期后无法按照预期收益率兑付的风险。近期,银行理财产品的违约风险总体呈现缓步下滑的趋势,但在2017年3月,受流动资金回笼、美联储加息、监管考核临近等多方面因素的影响,市场流动性大幅收紧,致使资金的供需极不平衡,其中银行间7天回购利率大涨至3.85%,为两年内最高。基于此情况,银行理财迅速提升收益抢夺市场流动性,但在基础资产收益没有上涨的情况下,大幅提升收益率必然致使违约风险高升,这也导致产品违约风险指数疯狂上涨,至178.53点。随着市场流动性压力缓解,违约风险将在4月出现明显回落。

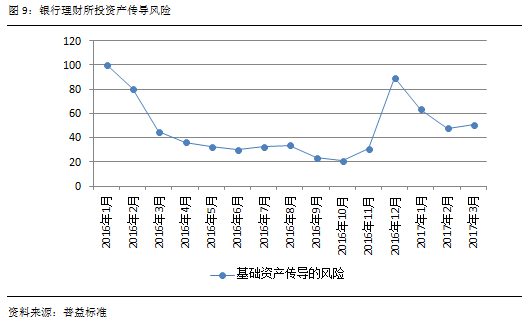

2017年1季度初,基础资产传导的风险迅速下滑,在2月滑落至低点47.72,但随着资金面的收紧,基础资产传导的风险在同年3月上升6.29%至50.72。历史表现来看,2017年3月的风险指数明显高于2016年同期水平,预计随着债市去杠杆的深化,基础资产的风险缓释,未来基础资产传导的风险将有所下滑。

6.银行理财财富指数

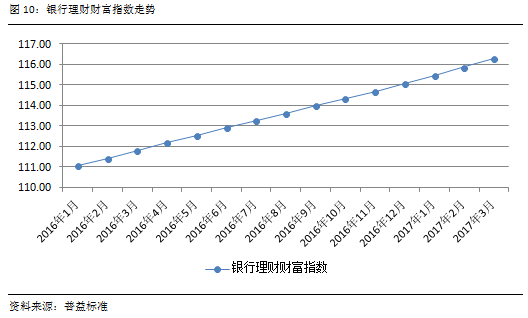

投资银行理财产品的财富指数反映的是投资者在一段时间内的累计收益。

由于银行理财通常以预期收益的形式发行,因此收益与时间呈现正相关关系。由图可见,财富指数随着时间的增长持续上行,仅有单月增幅差异的变化。2017年3月,财富指数达116.28点,较2月增长0.41点,增幅为0.35%。各期限类型的产品中,6个月以上期限类型的产品财富指数最高,达117.05点;而3-6个月期限类型产品也有116.59点;3个月以下期限类型产品财富指数仅为116.04点。从近期价格指数的变化来看,短期内收益倒挂现象仍然存在,但长期的财富积累仍然展现了产品流动性越差(期限越长),收益越高的逻辑。

从银行类型来看,3月,各类银行理财产品财富指数继续增长,整体涨幅接近,其中该股份制银行理财产品的指数涨幅最大,为0.44点,不过从绝对的财富增值水平来看,三类银行的财富指数差异不大,投资者可根据自身情况选择适合自身的银行购买相关理财产品。

从收益类型的比较来看,3月保本类产品与非保本类产品财富指数变化幅度差异不大,其中保本类产品财富指数为114.60点,较上月提升了0.32%;非保本类产品财富指数已至117.25点,较上月提升了0.37%,略有优势。从绝对表现来看,非保本理财产品的财富增值效果仍然好于保本类产品且由于监管层对于保本理财表达出了不支持的态度,因此未来银行资源或将逐步偏向非保本类产品,非保本类产品对于投资者财富积累的帮助或更大。