发布机构:汉口银行

研究支持:普益标准

市场综述:

华中地区理财产品发行指数下滑,净值转型程度指数稳步提升

价格指数

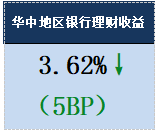

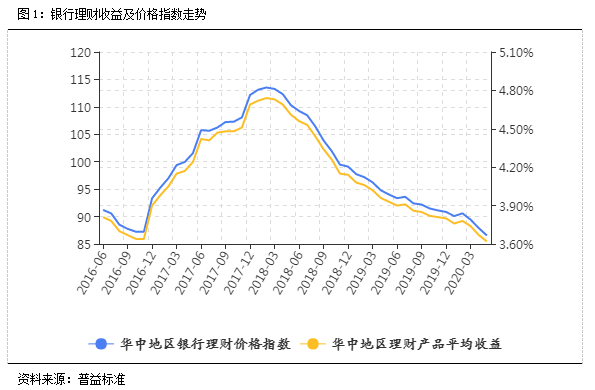

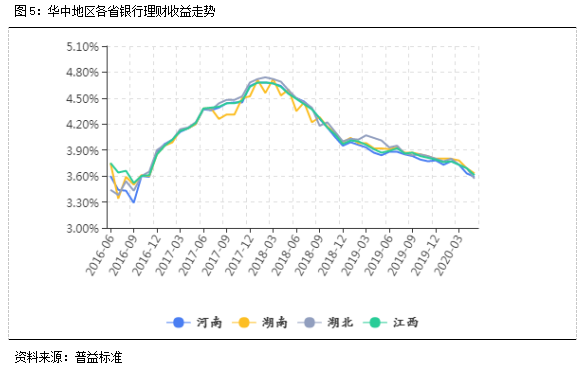

华中地区银行理财收益环比下滑5BP至3.62%;其中,河南省银行理财收益下滑4BP至3.59%;湖北省银行理财收益下滑12BP至3.57%;湖南省银行理财收益下滑6BP至3.63%,江西省银行理财收益下滑8BP至3.61%。

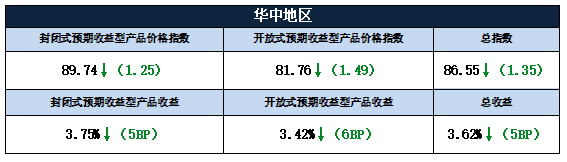

从价格指数表现来看,本月华中地区银行理财价格指数环比下滑1.35点至86.55点。其中,封闭式预期收益型产品价格指数环比下滑1.25点至89.74点,开放式预期收益型产品价格指数环比下滑1.49点至81.76点。

发行指数

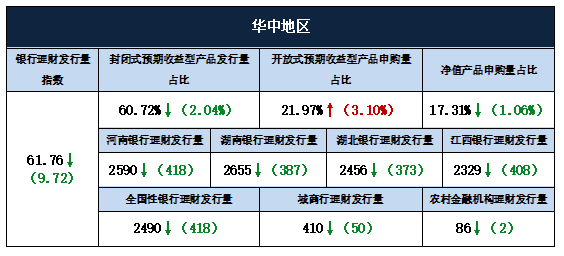

本月,华中地区银行理财发行指数环比下滑9.72点至61.76点。从各类产品数量占比来看,封闭式预期收益型产品发行量占比环比下滑2.04个百分点至60.72%;开放式预期收益型产品申购量占比环比上升3.10个百分点至21.97%;净值产品申购量占比环比下滑1.06个百分点至17.31%。

从各省发行量来看,河南省发行量为2590款,环比下滑418款;湖南省发行量为2655款,环比下滑387款;湖北省发行量为2456款,环比下滑373款;江西省发行量为2329款,环比下滑408款。

净值转型程度指数

本月,华中地区银行理财市场净值产品存续量为9090款,环比上升251款。分省份来看,江西省银行净值产品存续量为7322款,环比上升190款;湖南省银行净值产品存续量为8575款,环比上升268款;河南省银行净值产品存续量为8299款,环比上升223款;湖北省银行净值产品存续量为8172款,环比上升188款。

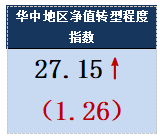

从净值转型程度指数来看,本月华中地区净值转型程度指数为27.15点,环比上升1.26点,同比上升16.52点。分省份来看,江西省净值转型程度指数为34.20点,环比上升1.69点,同比上升20.39点;湖南省净值转型程度指数为29.55点,环比上升1.40,同比上升18.10点;河南省净值转型程度指数为34.17点,环比上升1.81点,同比上升21.60点;湖北省净值转型程度指数为34.69点,环比上升1.63点,同比上升21.52点。

净值产品业绩基准指数

本月,华中地区净值型产品综合业绩基准指数环比下滑5.20点至76.62点。净值型产品综合业绩基准为4.35%,环比下滑29BP;固定收益类净值型产品业绩基准为4.32%,环比下滑46BP;混合类净值型产品业绩基准为4.44%,环比上升34BP;现金管理类净值型产品业绩基准为3.13%,环比下滑4BP。

2020年6月指数变动趋势

风险提示及投资者建议

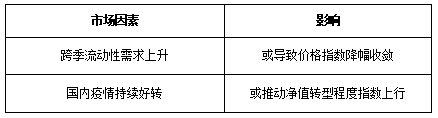

目前国内疫情持续好转,资本市场持续震荡,监管政策依然利好银行理财转型,华中地区理财收益保持稳健,投资者可予以关注。

1. 华中地区银行理财收益延续下行趋势,环比下降5BP

银行理财产品的价格指数反映了产品收益率的涨跌情况,可从整体表现及分类指数对各地区银行理财产品收益变化进行分析。

华中地区银行理财收益率环比下滑5BP至3.62%

5月央行分别于26日-29日开展了逆回购操作,总投放量为6700亿,且本月无逆回购到期,银行体系流动性总量处于合理充裕水平;5月15日,央行投放了1000亿MLF,5月14日,有2000亿MLF回笼。整体看来,5月央行公开市场净投放5700亿元,银行体系流动性总量仍保持充裕,进一步导致理财价格指数和平均收益下滑。

从价格指数来看,本月华中地区银行理财价格指数环比下滑1.35点至86.55点;理财收益方面,本月华中地区银行理财收益率环比下滑5BP至3.62%。

考虑目前银行体系内流动性总量仍保持较高水平,央行将维持目前较宽松政策,市场资金面宽松状态不改,预计银行理财价格指数大幅回升可能性不大。

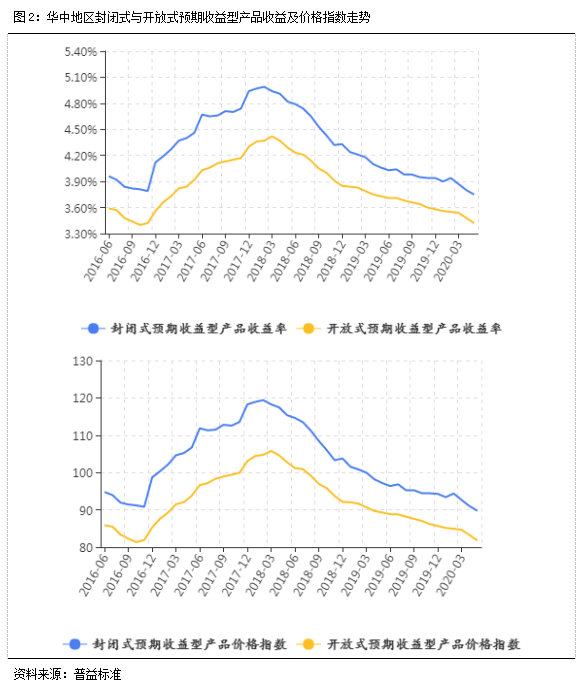

封闭式及开放式预期收益型产品收益与价格指数保持同步下滑

除整体价格指数外,针对主流的封闭式预期收益型产品及开放式预期收益型产品,分别分析其价格指数走势,有利于投资者根据自身实际情况选择合适的产品。

从收益水平来看,本月华中地区封闭式预期收益型产品收益环比下滑5BP至3.75%;开放式预期收益型产品收益环比下滑6BP至3.42%。

从价格指数来看,华中地区封闭式预期收益型产品价格指数环比下滑1.25点至89.74点;开放式预期收益型产品价格指数环比下滑1.49点至81.76点,价格指数变动趋势和产品收益变动趋同。

两类价格指数均下滑,其中封闭式产品的价格指数跌幅缩小,开放式产品跌幅与上月持平。

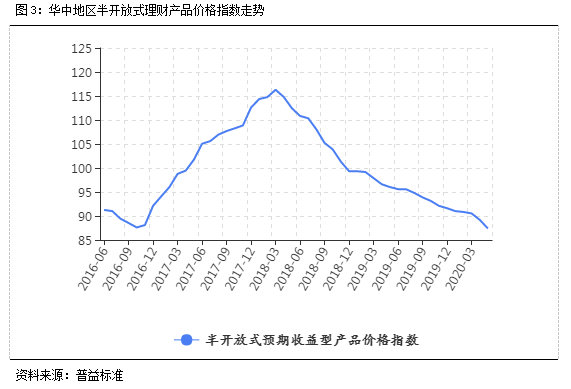

半开放式理财价格指数环比下滑1.81点至87.39点,跌幅较上月略有扩大

本月华中地区半开放式理财价格指数环比下滑1.81点至87.39点,跌幅较上月略有扩大。

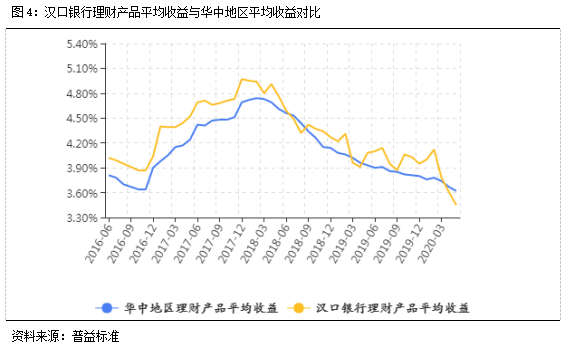

汉口银行理财收益水平与华中地区变动趋同

本月,华中地区银行理财平均收益下滑5BP至3.62%,汉口银行理财收益环比下滑16BP至3.45%,两者变动趋同均呈现下滑态势。

2.华中地区四省份银行理财收益均下滑,湖北省跌幅较大

具体来看各省份理财收益情况,河南省理财收益均环比下滑4BP,至3.59%;江西省银行理财收益环比下滑8BP,至3.61%;湖南省银行理财收益环比下滑6BP,至3.63%;湖北省银行理财收益环比下滑12BP,至3.57%。

预计5月我国全国居民消费价格总水平(CPI)或将重回“2时代”。5月主要食品价格全线回落。猪肉重回两位数的涨幅区间,鲜菜水果降幅明显。CPI回落速度比此前市场预期更快,预计5月将重回“2时代”。目前国内疫情持续好转,但投资者仍需考虑多方面风险因素,谨慎投资。

3.华中地区银行理财产品发行量和发行指数均下降

银行理财发行指数反映了各地区产品发行量的增减情况,可从整体发行量表现及各类产品发行量(申购量)占比,对各地区银行理财产品发行量变化进行分析。

华中地区银行理财发行指数环比下滑9.72点至61.76点

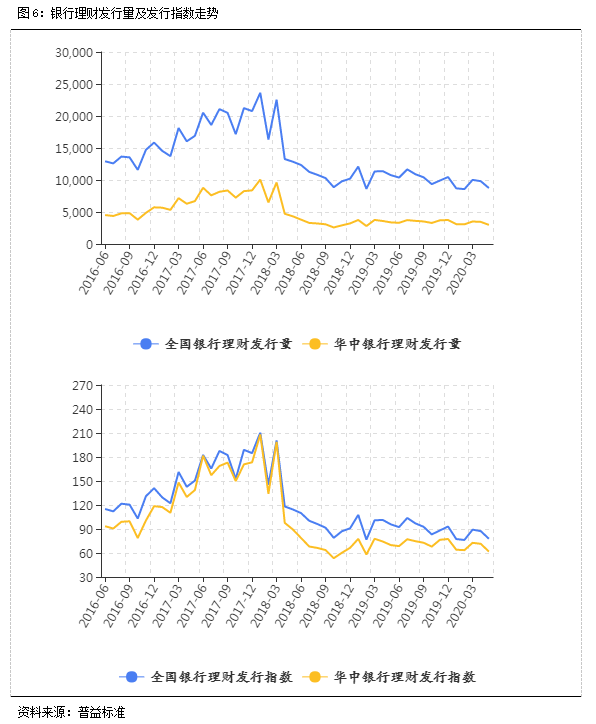

本月,全国银行理财发行量为8740款,环比下滑1073款;华中地区银行理财产品发行量为2986款,环比下滑470款。

从发行指数来看,全国银行理财发行指数环比下滑9.55点至77.79点,华中地区银行理财发行指数环比下滑9.72点至61.76点。

华中地区发行指数较上月下滑幅度略有扩大,且相比较于全国银行理财发行指数,华中地区银行理财发行指数略低,理财产品发行能力有待于提升。

华中地区封闭式预期收益型发行占比下降

从各类产品的发行量(申购量)占比来看,封闭式预期收益型产品发行量占比环比下滑2.04个百分点至60.72%;开放式预期收益型产品申购量占比环比上升3.10个百分点至21.97%;净值产品申购量占比环比下滑1.06个百分点至17.31%。

从各类产品占比走势来看,封闭式预期收益型产品发行量连续两月下跌,但发行占比依旧在60%以上,为理财产品发行的绝对主要类型;开放式预期收益型产品发行量占比有所上升,占比在22%左右;净值产品申购量占比本月小幅下调,随着疫情好转和破刚兑的监管导向下,净值型产品申购量仍将会呈现良好上升态势。

湖南反超河南占据华中地区发行首位

本月,河南省发行量环比下滑418款,至2590款;湖南省发行量环比下滑387款,至2655款,反超河南省占据华中地区发行首位;湖北省发行量环比下滑373款,至2456款;江西省发行量环比下滑408款,至2329款。

从各省份发行量占比来看,本月河南省发行量占比为86.74%,环比下滑0.30个百分点;湖南省发行量占比为88.91%,环比上升0.89个百分点;湖北省发行量占比为82.25%,环比上升0.39个百分点;江西省发行量占比为78.00%,环比下滑1.20个百分点。

华中地区各类型银行理财发行量均下降

本月,华中地区全国性银行理财发行量为2490款,环比下滑418款;城商行发行量为410款,环比下滑50款;农村金融机构发行量为86款,环比下滑2款。从各类型银行理财发行量占比来看,华中地区全国性银行发行量占比为83.39%,环比下滑0.75个百分点;城商行发行量占比为13.73%,环比上升0.42个百分点;农村金融机构发行量占比为2.88%,环比上升0.33个百分点。

本月,华中地区各类型银行理财发行量均下降,全国性银行发行占据绝对领先地位。

4.华中地区银行理财净值转型程度指数上升

银行理财净值化转型指数反映了地区银行净值产品存续数量增减情况。可分省份和分银行类型两个角度出发,对银行理财净值产品存续量变化进行分析。

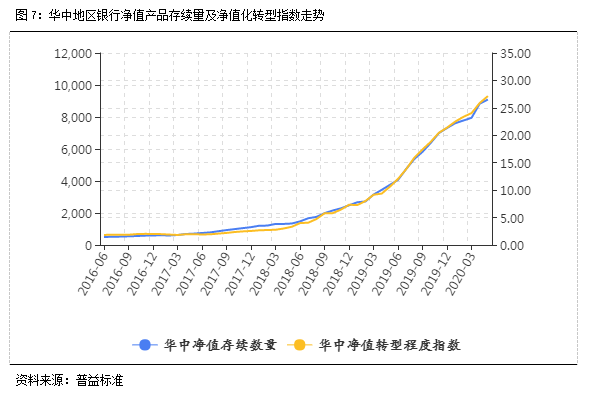

华中地区净值转型程度指数上升1.26点至27.15点

本月,华中地区银行理财市场净值产品存续量为9090款,环比上升251款。

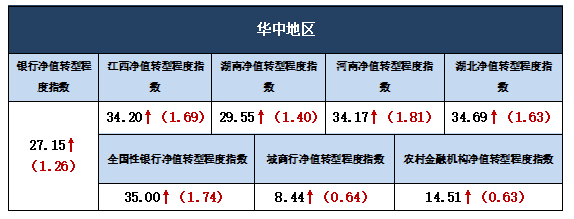

从净值转型程度指数表现来看,本月,华中地区净值转型程度指数为27.15点,环比上升1.26点,较去年同期上升16.52点。

随着2018以来多项监管政策的推出,银行理财净值化转型方向明晰,华中地区银行持续推动理财产品净值化,净值化转型程度提升明显。

华中地区各省份净值转型程度指数均上升

本月,江西省银行净值产品存续量为7322款,环比上升190款;湖南省银行净值产品存续量为8575款,环比上升268款;河南省银行净值产品存续量为8299款,环比上升223款;湖北省银行净值产品存续量为8172款,环比上升188款。

从各省银行理财净值转型程度指数来看,本月,江西省净值转型程度指数为34.20点,环比上升1.69点,同比上升20.39点;湖南省净值转型程度指数为29.55点,环比上升1.39,同比上升18.10点;河南省净值转型程度指数为34.17点,环比上升1.81点,同比上升21.60点;湖北省净值转型程度指数为34.69点,环比上升1.63点,同比上升21.52点。

从变动情况来看,各省份净值产品存续量和净值转型程度指数均有上升。

各类银行净值产品存续量均增加,净值转型程度继续深入

本月,华中地区全国性银行净值产品存续量为8116款,环比上升188款;城商行净值产品存续量为721款,环比上升54款;农村金融机构净值产品存续量为253款,环比上升9款。

从各类型银行净值转型程度指数来看,本月,华中地区全国性银行净值转型程度指数为35.00点,环比上升1.74点,同比上升21.65点;城商行净值产品转型程度指数为8.44,环比上升0.64点,同比上升4.74;农村金融机构净值转型程度指数为14.51点,环比上升0.63点,同比上升8.99点。

整体来看,与去年同期相比各类型银行净值化转型程度均有明显提升。全国性银行与区域性银行相比在客户基础、人员配置、系统支持等方面具有一定优势,其理财净值化转型程度较快,净值转型程度指数大幅领先于城商行和农村金融机构,农村金融机构净值产品转型程度指数又高于城商行净值产品转型程度指数,主要缘于农村金融机构的原有理财产品存续量较少,因而净值转型速度较快。

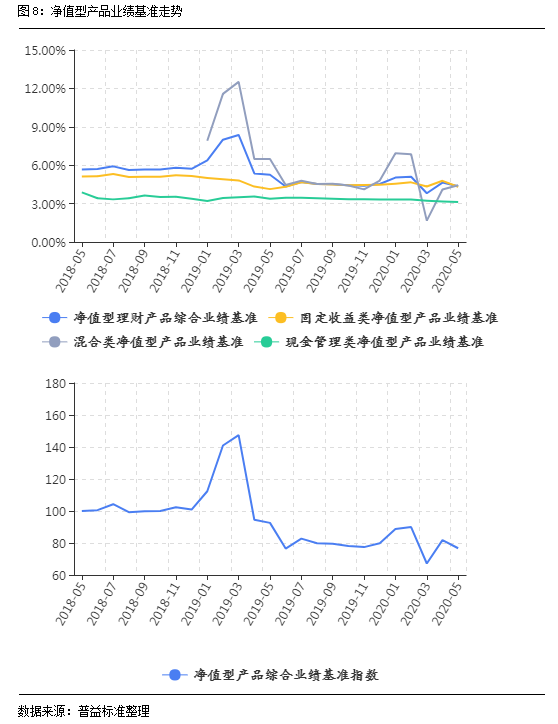

5. 华中地区净值型理财产品业绩基准走势及分析

2020年5月,华中地区净值型产品综合业绩基准指数环比下滑5.20点至76.62点。净值型产品综合业绩基准为4.35%,环比下滑29BP,较基期(2018年5月)下滑132BP;固定收益类净值型产品业绩基准为4.32%,环比下滑46BP,较基期下滑79BP;混合类净值型产品业绩基准为4.44%,环比上升34BP;现金管理类净值型产品业绩基准为3.13%,环比下滑4BP,较基期下滑75BP。

本月债券市场快速调整,国债收益率降幅明显,主要投资于债券市场并采用持有至到期的投资策略的固收类产品业绩较上月略有下降;5月的A股市场波澜不惊,美股持续上涨趋势,且权益类基金收益上扬,权益类基金发行和认购出现了一波热潮,因此混合类净值型产品业绩比较基准有所上升;同时流动性持续宽松,现金管理类净值型产品业绩基准小幅下滑。

6. 银行理财子公司布局权益产品达12款

本月,城市商业银行发行净值产品733款,占比45.53%,环比上升0.75个百分点;国有控股银行发行234款,占比14.53%,环比上升0.89个百分点;股份制商业银行发行261款,占比16.21%,环比下滑5.07个百分点;农村商业银行发行382款,占比23.73%,环比上升3.44个百分点。

数据统计显示,截至2020年5月22日,理财子公司共发行权益类理财产品12款(不包含商业银行转至理财子公司产品),权益类产品发行量相对较少。其中私募产品有11款;产品期限相对较长,主要为1年以上期限;投资门槛相对较高,多为100万投资门槛及以上。目前银行理财子公司的权益产品也颇有特色,如5月15日光大理财发行的“阳光红卫生安全主题精选”公募理财产品,起购金额为个人投资者100元,机构投资者10万元,很多细节跟公募基金类似,比如产品投资范围为权益类资产投资规模合计不低于产品净资产的80%,货币市场工具、固定收益类资产以及衍生品投资规模不超过20%,这款产品更类似行业主题基金,很明确投资于卫生安全,瞄准疫情带来的投资机遇。