摘要:在资管行业转型以及市场利率走低的环境下,各类创新资管产品迭出,“固收+”产品尤为引人关注。本文在对资管新规以来银行和理财子公司“固收+”产品的整体表现进行分析后发现:现目前银行和理财子公司“固收+”净值型产品仍未能显现出优势,即固收打底,博取更高收益。从投研实力更强的理财子公司来看,也只是在中长期限上逐步显示出“固收+”产品的定价优势。不过,“固收+”净值型产品在到期收益兑付方面,为投资者获取超额收益的概率要大于其他固收类产品;同时,在产品波动率方面,也比纯固收类产品控制的更好。

一、前调:“固收+”迎风而来

近年来,在资管行业转型以及市场利率走低的环境下,各类创新资管产品迭出,这其中“固收+”产品尤为引人关注。近日华夏理财首发的“固收+”产品受到投资者的青睐,募集资金总额超190亿元,刷新全市场银行理财子公司首发产品募集纪录。

“固收+”产品是以追求绝对收益为目标,以风险较低的债券等固定收益类资产为底仓构建基础收益,并在严格控制回撤的前提下,配置风险资产及策略以增厚收益。简而言之,“固收+”产品即通过低风险债券资产打底,借助风险资产和策略增厚收益的资管产品。

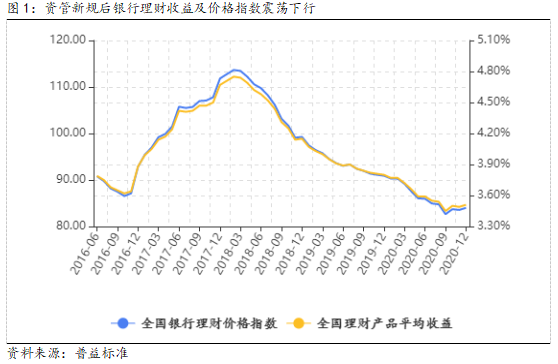

“固收+”产品并非一个新的概念,只是在资管行业转型和市场利率走低的背景下,重新回归舞台。一方面,2018年4月出台的《关于规范金融机构资产管理业务的指导意见》(以下简称“资管新规”)要求资管产品打破刚兑、加快净值化转型,这使得保本和保证型资管产品加速退出市场,而投资者对于稳健低波动的产品的需求依然强烈;另一方面,伴随着国内宏观经济下行,市场利率走低,机构债券投资的票息收益和资本利得收益都逐步减小,机构有在确保产品安全性的情况下提升产品收益以留住存量客户、吸引新客的动机。这些都进一步催生“固收+”产品的到来。

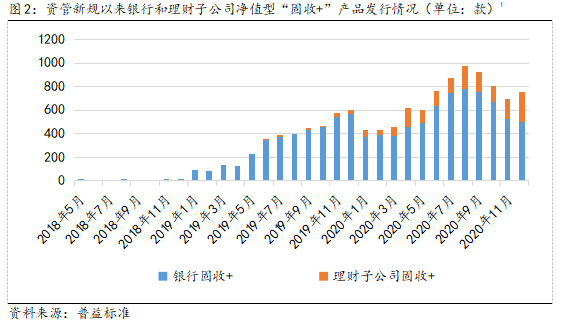

特别的,2020年以来的疫情进一步压低债市收益率,以固收类资产配置为主的资管产品面临较大的收益压力,“固收+”策略产品由于其绝对收益、回撤小的产品特点受到市场关注,以银行理财、公募基金为代表的资管机构纷纷将目光投向“固收+”产品。以银行净值型“固收+”产品为例,资管新规以来,银行和理财子公司共计发售12252款净值型“固收+”产品,其中2020年银行和理财子公司就发售了8330款净值型“固收+”产品。

二、中调:银行“固收+”净值型产品业绩表现仍可提升

对于投资者而言,无论是“固收+”产品还是其他的固收类产品,最终影响投资者购买决策的依然是产品的表现。那么,对于“固收+”产品,特别是银行的“固收+”产品,整体表现究竟如何呢?

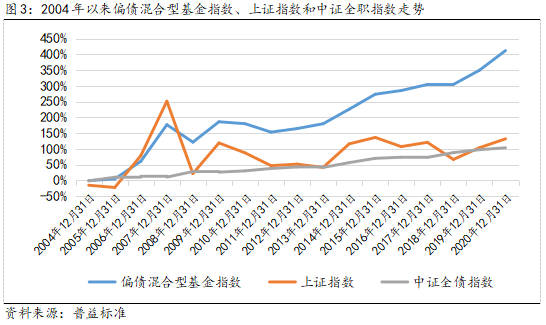

“固收+”笑傲牛熊。从全市场最为规范的公募基金产品来看,代表公募基金“固收+”产品走势的偏债混合型基金指数自创设以来,历经牛熊,均跑赢代表权益市场的上证指数和代表债券市场的中证全债指数。

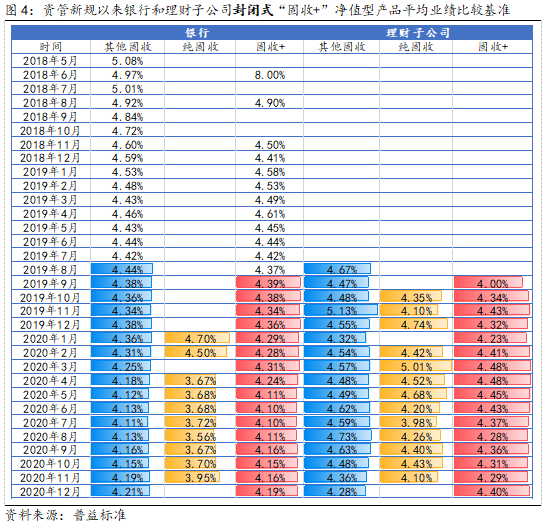

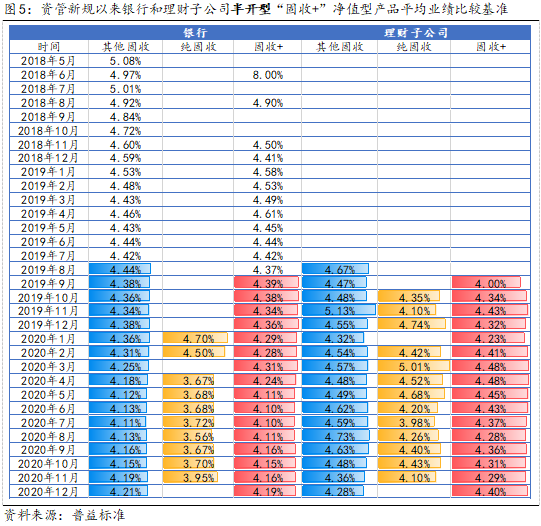

银行“固收+”策略仍待优化。无论是从银行新发“固收+”净值型产品还是银行理财子公司新发“固收+”净值型产品平均业绩比较基准来看,整体优势仍不明显,“固收+”策略还需优化。

究其原因,一方面,相较于银行固收类产品,银行“固收+”产品整体发行量依然较少,2020年受到资管转型和市场利率整体走低压力增大影响,银行和理财子公司才加大了对“固收+”策略的研究和相关产品的发售,整体依然以稳健为主;另一方面,机构“固收+”产品“+”的部分主要包括“+”资产和“+”策略,“+”资产包括股票、可转债、基金、期货期权等,另类资产如房地产、大宗商品、私募等,“+”策略包含股票策略、市场中性策略、CTA策略、期权策略等,这些都比较考验机构的“择时择券”能力,而“+”资产和“+”策略的能力短期内难以速成,机构在资产配置、投资研究策略方面仍需优化。

从机构新发封闭式净值型产平均业绩比较基准来看,理财子公司其他固收类产品整体各月平均业绩比较基准最高,其次为理财子公司“固收+”产品。而银行纯固收类产品整体各月平均业绩比较基准最低。

从机构新发半开放式净值型产平均业绩比较基准来看,银行“固收+”净值型产品整体各月平均业绩比较基准表现最好,其次为银行其他固收类产品。

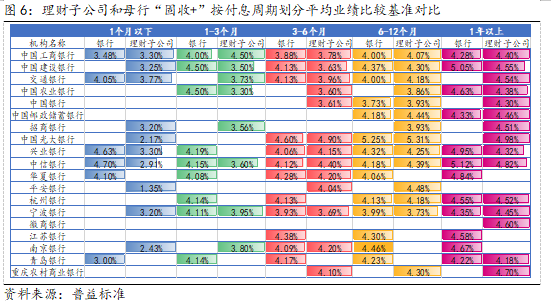

理财子公司中长期“固收+”产品表现更好。聚焦到理财子公司来看,理财子公司新发“固收+”净值型产品在6-12个月和1年以上付息期上的整体表现要优于母行,这说明,即便对于投研实力整体更高的理财子公司来说,“固收+”产品要展现出优势还是需要更长的时间,这也缘于“固收+”策略和资产都需要一定的时间来熨平产品的波动,提升产品的收益。这与公募基金倡导的长期投资习惯相吻合。

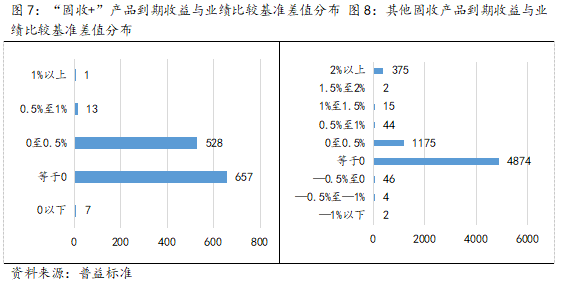

“固收+”产品获得超额收益的概率更大。从机构发售的净值型产品到期收益与其业绩比较基准的差值来看,绝大多数产品均能达到产品发售时的业绩比较基准。不过,“固收+”净值型产品中,能够获得超过业绩比较基准收益的产品数量占比为44.94%,而其他固收类这一比例仅为24.64%;“固收+”产品到期收益不能达到产品发售时的业绩比较基准的占比仅为0.58%,低于其他固收类产品的0.8%。因而,整体来看,“固收+”产品到期收益表现要优于其他固收类产品。

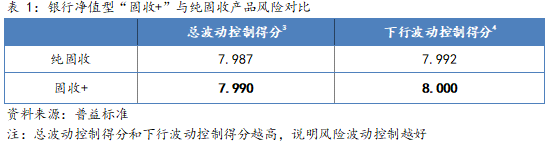

从波动率来看,“固收+”产品风控可控。在净值型产品时代,除了关注产品的收益表现外,产品的稳健性也是众多投资者关注的要点。银行“固收+”净值型产品由于采取对冲策略,产品波动率和下行波动率表现较传统纯固收类产品表现也更好。

三、尾调:“固收+”乘风破浪

整体来看,“固收+”产品是机构机构寻求资管产品转型和市场利率走低等综合因素下的产物,反映出机构创新求变的诉求。

对于银行理财机构而言,虽然混合类和权益类也是产品转型的方向,但是现阶段理财客群的较低风险偏好和对净值型产品的较低的接受程度仍然对机构发售混合类和权益类产品形成掣肘,同时,机构自身投研实力的培育、发展也仍待时日。而转型的压力和市场利率整体走低的环境使得“固收+”产品既能契合投资者的需求,又能满足机构的转型需要,因而迅速走红。

然而,从“固收+”净值型产品的平均业绩比较基准来看,现目前仍未能显现出该类产品的优势,即固收打底,博取更高收益。从投研实力更强的理财子公司来看,也只是在中长期限上逐步显示出“固收+”产品的定价优势。不过,“固收+”净值型产品在到期收益兑付方面,为投资者获取超额收益的概率要大于其他固收类产品;同时,在产品波动率方面,也比纯固收类产品控制的更好。

对于银行来说,银行理财转型压力叠加市场利率低位的环境下,发售“固收+”净值型产品不失为推动产品平稳转型的重要选择。不过,这需要机构夯实自身投研根基并持续加强投资者教育,引导投资者从单纯关注产品收益到综合关注产品的业绩、波动性等方面。对于银行理财客户来说,选购“固收+”净值型产品需要了解自身的风险承受能力和对产品流动性的需求等,进行综合考量,并不断加强对理财市场和理财产品的了解、学习。

欲获取报告全文,请联系我们购买