一、什么是“固收+”

在低利率时期,如何实现较好的固定收益回报,是投资者共同面临的难题。同时,资管新规打破刚性兑付、禁止资金池业务和限制期限错配,促使银行理财产品由过去的预期收益向非保本浮动收益的净值化产品转型,要求机构在承担一定风险的前提下,积极寻找能够增厚投资收益的策略。在这样的背景下,“固收+”以其“低风险固收资产为基,搭配弹性资产增强收益”的策略,越来越被市场所青睐。

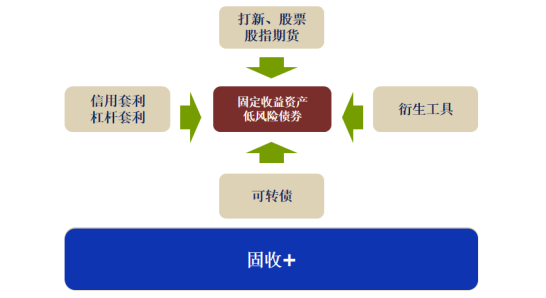

所谓“固收+”,包括两部分,固收部分和+部分。“固收”代表的是风险低、收益相对稳定,用于获取基础收益,这部分资产通常占整个投资组合的绝大部分,如债券类资产。“+”则是风险略大于债券的资产,用于增厚收益,这部分资产通常包括打新、二级市场股票、可转债、股指期货、衍生工具等。

因此,“固收+”就是在债券类资产的基础上,通过配置其他类型的风险资产,来获取更高的收益。通过股债之间平衡配置,既获取债券稳定的收益,又能分享到市场上涨,相比权益资产,其收益更稳健、波动更小、回撤更低,相比纯固收资产,其收益更具弹性。

二、银行与公募“固收+”产品对比分析

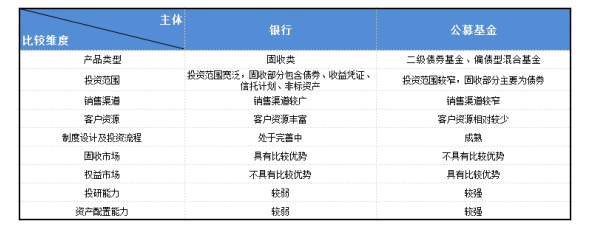

从产品发行主体的角度进行分析,“固收+”产品的发行主体主要包含银行(含理财子公司)和公募基金等机构。根据发行主体不同,产品特性和增强的方式也有所差别。

(一)银行“固收+”产品

1.产品集中于固收类

产品类型方面,几乎都是固收类产品,处于中等风险水平,即投向固定收益资产的比例高于80%。产品在固定收益基础上进行增强,在获取相对稳健收益的同时,并承担适度风险。

2.较宽泛的投资范围

银行固定类产品的投资范围包含债券、收益凭证、信托计划等资产,也可以加入非标资产,从而达到较为稳定的中等收益水平;在此基础上逐步增加权益类资产配置,如通过投向股票、公募基金等方式,以及采用FOF投资策略,适度参与权益市场,以增厚收益。

3.销售渠道广,客户资源多

银行有着非常广泛的网点,以及强大的电子银行渠道,在销售渠道方面仍然有着无可比拟的优势,银行理财除通过银行网点外还可通过其他机构代理销售。同时,银行客户资源庞大,客户数据完善,利于识别各类型客户,具有较高的公信力。

4.具有传统固收优势

银行长期深耕固收市场,在低风险理财及固收领域存在传统优势,并且固收类、低波动产品更能契合银行理财主要客群的低风险偏好。

5.投研及资产配置能力较弱

当下银行面临净值化转型,在产品、运营、风控及IT系统等方面都处在建设之中,在投研能力、资产配置、产品管理与人才队伍等方面与其他主体还存在一定的差距。

(二)公募“固收+”产品

1.产品集中于中等风险类别

公募基金发行的“固收+”产品,主要包含二级债券基金以及偏债型混合基金。该类产品主要投资债券,并小幅参与二级市场股票买卖,以及一级市场新股投资。

2.投资范围相对较窄

相较于银行理财产品,公募基金无法投资非标资产。固收部分以公募擅长的利率债和信用债为主,收益增强偏向打新、可转债等。

3.制度设计完善

公募基金是在充分借鉴国际经验基础上,搭建了科学的制度框架,包括独立托管、每日估值、信息披露、组合投资等设计。

4.投研及资产配置能力较强

公募基金经过多年运作,在投研建设、风控制度、人员培养、资产配置等诸多领域有深厚的积累与沉淀,专业度和规范度方面具有明显优势,有多种策略储备进行专业化的风险资产投资。

二、银行与公募“固收+”产品对比分析

从产品发行主体的角度进行分析,“固收+”产品的发行主体主要包含银行(含理财子公司)和公募基金等机构。根据发行主体不同,产品特性和增强的方式也有所差别。

(一)银行“固收+”产品

1.产品集中于固收类

产品类型方面,几乎都是固收类产品,处于中等风险水平,即投向固定收益资产的比例高于80%。产品在固定收益基础上进行增强,在获取相对稳健收益的同时,并承担适度风险。

2.较宽泛的投资范围

银行固定类产品的投资范围包含债券、收益凭证、信托计划等资产,也可以加入非标资产,从而达到较为稳定的中等收益水平;在此基础上逐步增加权益类资产配置,如通过投向股票、公募基金等方式,以及采用FOF投资策略,适度参与权益市场,以增厚收益。

3.销售渠道广,客户资源多

银行有着非常广泛的网点,以及强大的电子银行渠道,在销售渠道方面仍然有着无可比拟的优势,银行理财除通过银行网点外还可通过其他机构代理销售。同时,银行客户资源庞大,客户数据完善,利于识别各类型客户,具有较高的公信力。

4.具有传统固收优势

银行长期深耕固收市场,在低风险理财及固收领域存在传统优势,并且固收类、低波动产品更能契合银行理财主要客群的低风险偏好。

5.投研及资产配置能力较弱

当下银行面临净值化转型,在产品、运营、风控及IT系统等方面都处在建设之中,在投研能力、资产配置、产品管理与人才队伍等方面与其他主体还存在一定的差距。

(二)公募“固收+”产品

1.产品集中于中等风险类别

公募基金发行的“固收+”产品,主要包含二级债券基金以及偏债型混合基金。该类产品主要投资债券,并小幅参与二级市场股票买卖,以及一级市场新股投资。

2.投资范围相对较窄

相较于银行理财产品,公募基金无法投资非标资产。固收部分以公募擅长的利率债和信用债为主,收益增强偏向打新、可转债等。

3.制度设计完善

公募基金是在充分借鉴国际经验基础上,搭建了科学的制度框架,包括独立托管、每日估值、信息披露、组合投资等设计。

4.投研及资产配置能力较强

公募基金经过多年运作,在投研建设、风控制度、人员培养、资产配置等诸多领域有深厚的积累与沉淀,专业度和规范度方面具有明显优势,有多种策略储备进行专业化的风险资产投资。

欲获取报告全文,请联系我们购买